Durante la semana, muchos de vosotros me habéis escrito consultándome acerca de unos síntomas de debilidad en uno de los indicadores que, tal y como os muestro tanto en el curso on-line para inversores de esBolsa.com como en mi libro “El Código de Wall Street”, ha resultado históricamente más certero para informarnos de la proximidad de un gran mercado bajista. Hablamos de la línea avance/descenso.

La línea ascenso-descenso es la diferencia entre el número de valores que ascienden y el número de valores que descienden. Cuando este indicador empieza a perder su tendencia alcista y el mercado norteamericano sigue subiendo, estamos ante una divergencia negativa, adelantando que los problemas se acercan.

Históricamente se ha demostrado que es mucho más probable que la línea A-D alcance su máximo antes que la del S&P 500, porque a medida que se debilita la seguridad en los mercados, el dinero sale de los valores secundarios y entra en los valores de más alta calidad (que suelen ser minoría).

Como ya algunos sabéis, en su día decidí ampliar el indicador añadiéndole absolutamente todos los valores cotizados en EEUU, en lugar de solo los componentes del NYSE que eran los que conformaban inicialmente este indicador en la época en la que Stan Weinstein escribió su libro. El resultado de esta mejora fue realmente sorprendente, puesto que marcaba mejor las divergencias, que no olvidemos son las señales fundamentales de este indicador.

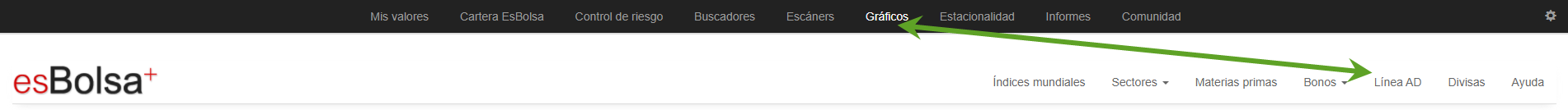

Antes de ir al estado actual, vamos a ver algunos gráficos de esta fabulosa línea. Recordad que este indicador puede visualizarse dentro del área “Gráficos” de esBolsa Plus en esbolsa.com.

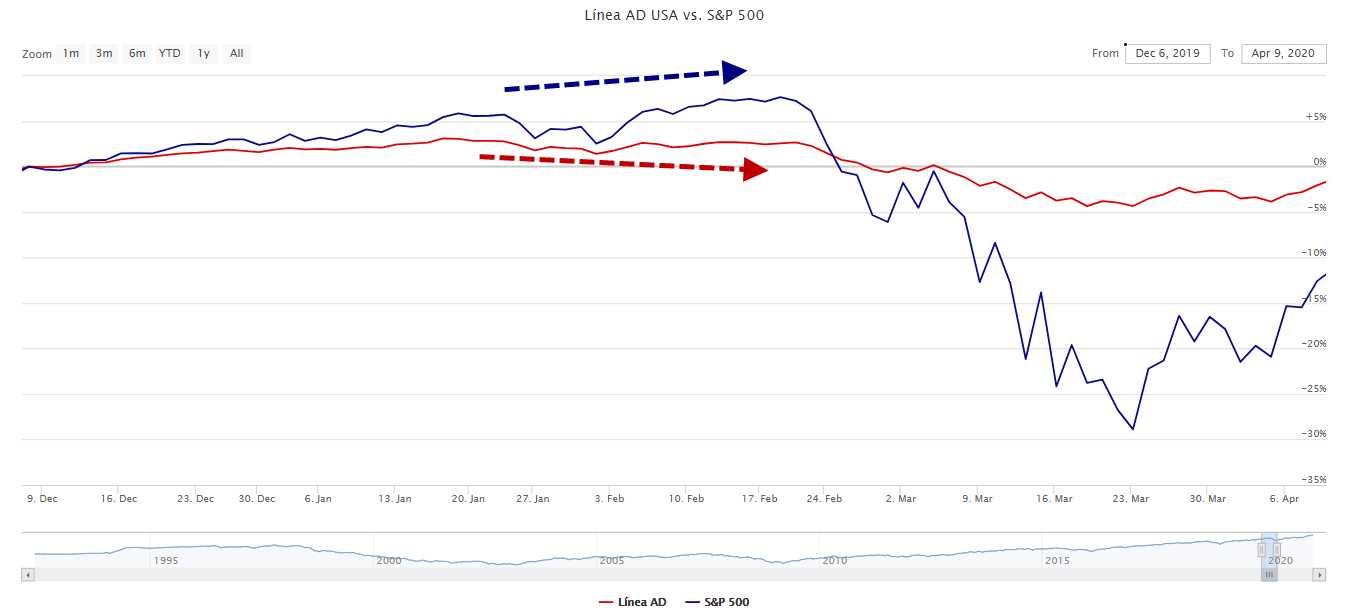

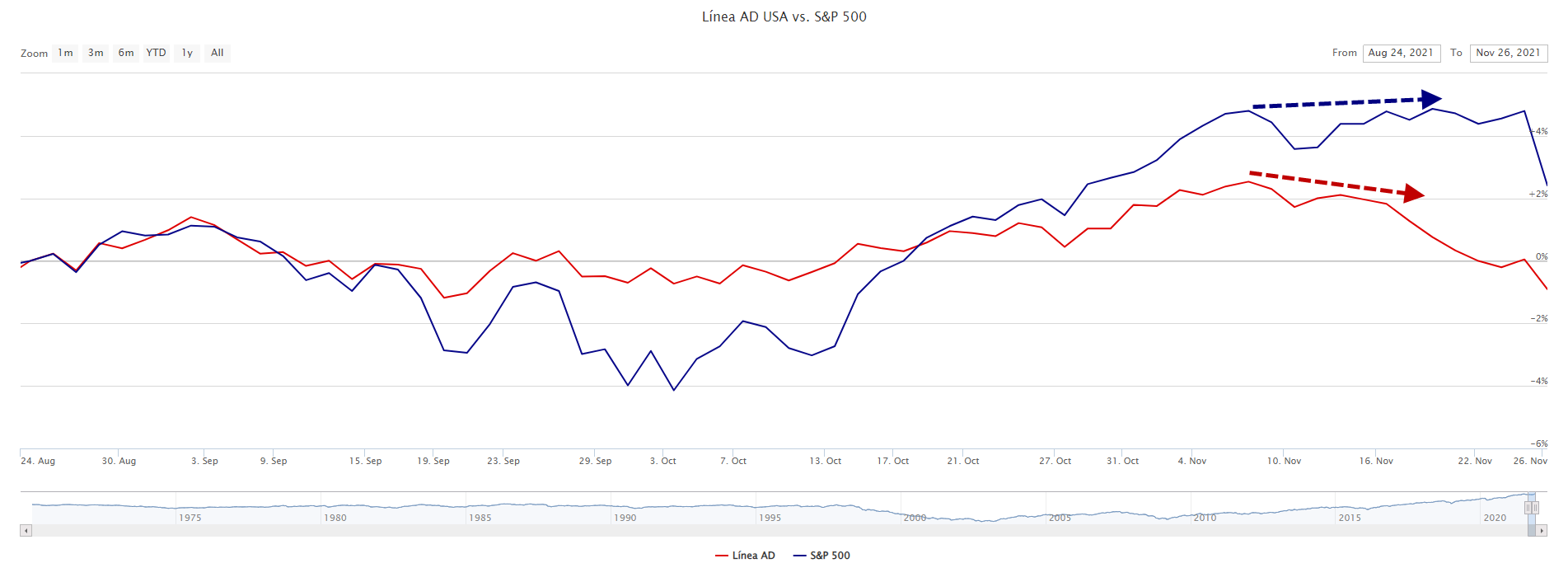

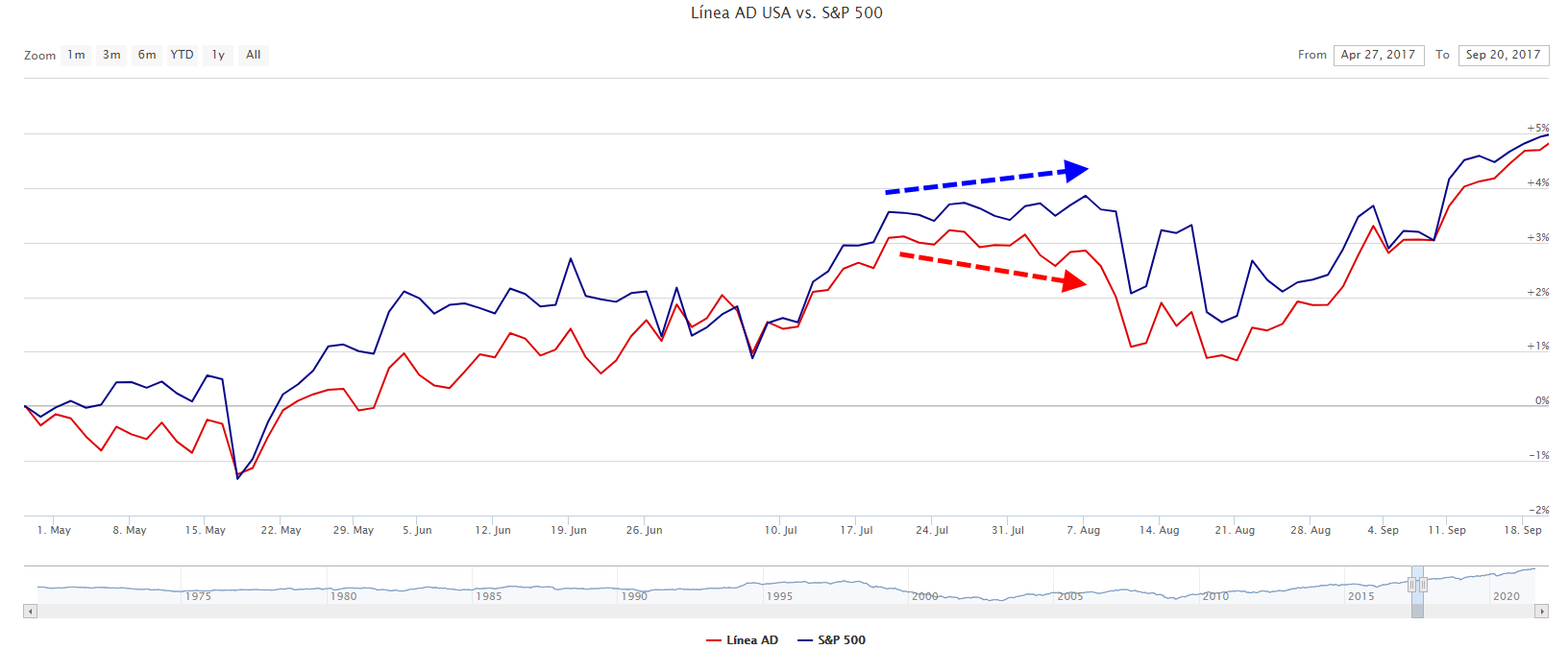

En los gráficos que podréis ver a continuación, la línea avance/descenso es la representada con color rojo, mientras que la línea azul corresponde al S&P 500.

Esta imagen corresponde a finales de los años 80, donde apreciamos el aspecto de la línea avance-descenso, justo antes del peor día de crash de toda la historia del mercado.

Fijaos en que este magnífico indicador nos mostraba que, pese a que el precio seguía ascendiendo, cada vez eran menos los valores que apoyaban ese impulso alcista, lo que llevó al precio a formar una clara divergencia (letras A y B en el gráfico) con el indicador que terminó en un crash.

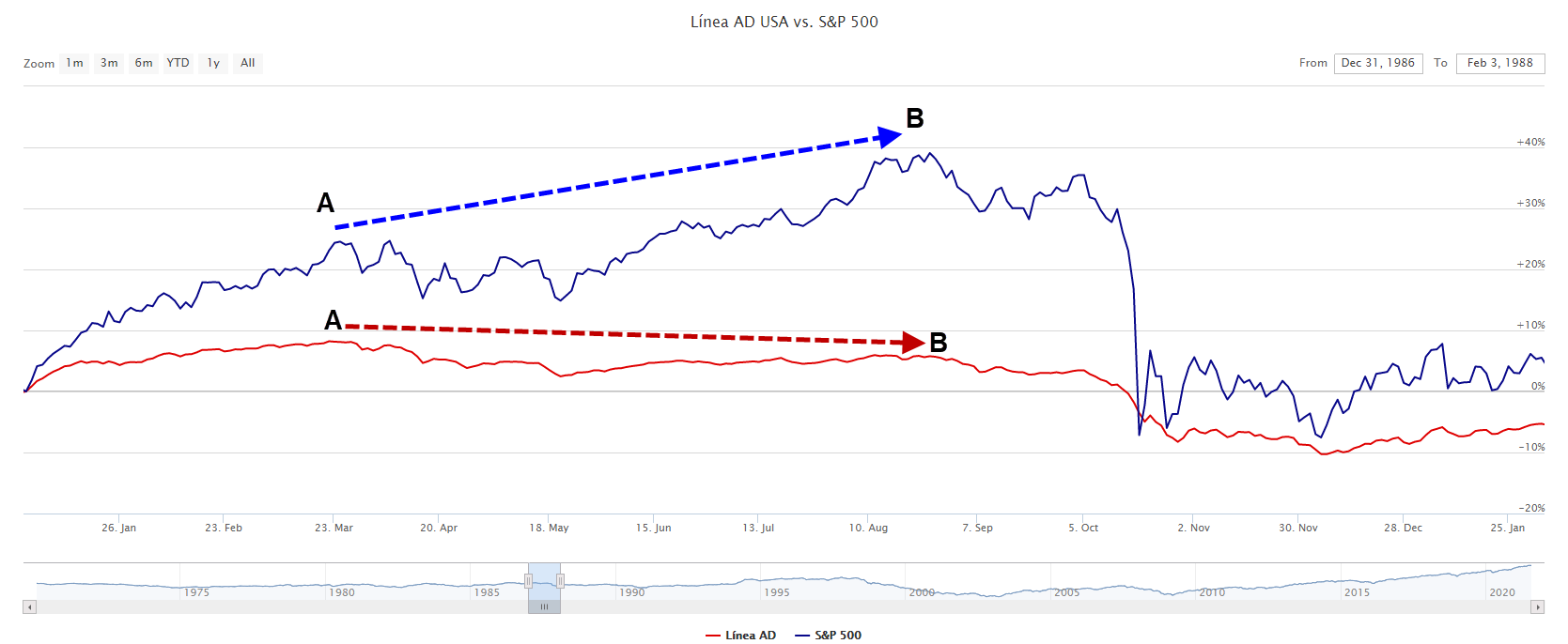

Veamos ahora la alerta del indicador en el mercado bajista del año 2007/2008

Como vemos, justo antes de que se iniciase el último mercado bajista, el indicador también nos alertaba de que los ascensos se estaban dando de forma “artificial” es decir, una mayoría de valores estaban siendo liquidados sin piedad mientras los cuidadores utilizaban los valores de más elevada capitalización para generar alzas con pies de barro en los índices. El resultado después de esto, todos lo conocéis.

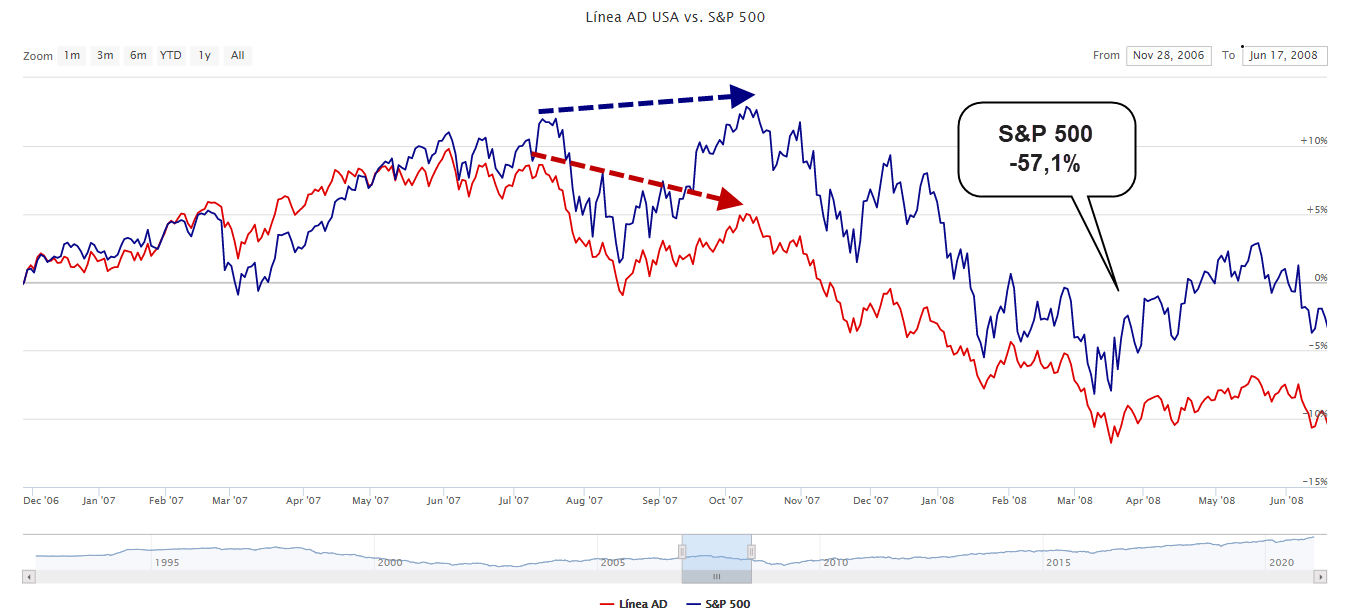

A continuación, os dejo otros ejemplos históricos (no todos para no aburrir) en los que el indicador alerta del inicio de tramos bajistas de entidad para las bolsas.

1973 (-48,01%)

2000 Burbuja puntocom (-50%)

2020 Estallido COVID(-35%)

Ahora que ya habéis visto ejemplos pasados y entendéis la funcionalidad e interpretación del indicador, veamos el aspecto presente ya que no debemos bajar la guardia porque la línea avance/descenso de todos los valores americanos (línea roja) no ha logrado acompañar al precio en sus máximos históricos a precio de cierre (S&P 500 representado con la línea azul) registrados en las últimas semanas. Las bolsas suben, pero los valores no lo hacen al mismo ritmo como se ve en el siguiente gráfico:

Durante las últimas semanas, el S&P 500 ha sido capaz de marcar nuevos máximos, pero la línea avance/descenso que es el resultado de un índice no ponderado (todos los valores tienen la misma importancia) advierte de que la mayoría de valores no muestran tan buen aspecto.

Esta es una situación que debería corregirse con el paso de las semanas/meses si el mercado quiere seguir subiendo de forma saludable. No es bueno que solo tiren al alza unos pocos valores, ya que históricamente los mercados alcistas sostenidos se dan con la mayoría de valores acompañando dichas alzas.

Esta circunstancia, si bien nos advierte de que el mercado podría tomarse un descanso, por sí sola no es un drama ya que estamos hablando de algo que perfectamente podría ser un factor “puntual”.

Sin ir más lejos, en el verano de 2017 ya tuvimos una situación muy similar a la actual en la que la línea avance/descenso mostraba debilidad frente al S&P 500. No obstante, tras una consolidación de precios, unas pocas semanas más tarde el S&P 500 terminó marcando nuevos máximos con una amplitud que mejoró claramente su aspecto en esa rotura al alza.

Hay que saber que el hecho de que la línea avance/descenso genere pequeñas divergencias de vez en cuando es algo relativamente frecuente.

¿Entonces como sabemos cuando estas divergencias en la línea Avance/Descenso generarán un gran mercado bajista y no son una «pequeño descanso»? Muy fácil, prestando también atención a otro factor importante y clave para generar grandes crash.

Éste otro factor preludio de grandes crash se produce cuando además de existir divergencias entre la línea Avance/Descenso y el S&P 500, el dinero también dispone de una alternativa a la renta variable para obtener rendimiento. Esa alternativa histórica a la renta variable es la renta fija (más precisamente los bonos soberanos).

Históricamente tal y como aprendemos tanto en el curso on-line para inversores de esBolsa.com como en mi libro “El Código de Wall Street” una fuerte caída del precio de los bonos (subida de su rentabilidad), unida a divergencias en la línea Avance/Descenso causa salidas masivas de dinero de la renta variable hacia la renta fija produciendo esos “crash históricos” que todos recordamos en los grandes índices. Es decir, para generar un gran crash deben darse las dos cosas al unísono y no de forma independiente.

Ahora mismo, como hemos estado siguiendo mes a mes en los video informes de esBolsa, la rentabilidad de los bonos no ha subido lo suficiente, lo que hace muy poco probable ese trasvase a gran escala que genere un nuevo mercado bajista de gran calado en las bolsas de valores. Obviamente en este contexto podemos tener descansos dentro de este ciclo alcista, pero no se cumplen todos los ingredientes para un nuevo mercado bajista de gran calado.

Otra cosa sería que la rentabilidad de los bonos siguiese ascendiendo de forma notable durante los próximos meses y la línea avance descenso prolongase sus divergencias, pero esto es algo que todavía a día de hoy no tenemos. No podemos plantear escenarios que todavía ni existen.

A día de hoy, estamos todavía hablando de pequeños síntomas de debilidad en la amplitud que provocan un descanso en las alzas, pero que, en mi opinión, es poco probable que resulten en un ciclo bajista de gran calado. No obstante es una situación que hay que seguir de cerca y por ello dentro de los vídeo-informes mensuales de esBolsa haremos un seguimiento exhaustivo a esta situación (puedes elegir tu plan de suscripción para recibir estos informes pulsando aquí).

Recuerda que toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.

Descargo de responsabilidad: La información, las opiniones y las ideas expresadas en este documento son solo para fines informativos y educativos y se basan en investigaciones realizadas y presentadas únicamente por el autor. La información presentada representa solo las opiniones del autor y no constituye una descripción completa de ningún servicio de inversión. Además, nada de lo aquí presentado debe interpretarse como asesoramiento de inversión, como un anuncio u oferta de servicios de asesoramiento de inversión, o como una oferta de venta o una solicitud de compra de valores. Los datos presentados en este documento se obtuvieron de varias fuentes de terceros. Si bien se cree que los datos son confiables, no se hace ninguna representación en cuanto a, y no se acepta ninguna responsabilidad, garantía o responsabilidad por la exactitud o integridad de dicha información. Las inversiones internacionales están sujetas a riesgos adicionales, como las fluctuaciones monetarias, la inestabilidad política y el potencial de mercados ilíquidos. El rendimiento pasado no es garantía de resultados futuros. Existe riesgo de pérdida en todas las operaciones. El rendimiento de prueba posterior no representa el rendimiento real y no debe interpretarse como una indicación de dicho rendimiento. Además, los resultados de rendimiento probados tienen ciertas limitaciones inherentes y difieren del rendimiento real porque se logran con el beneficio de la retrospectiva.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!