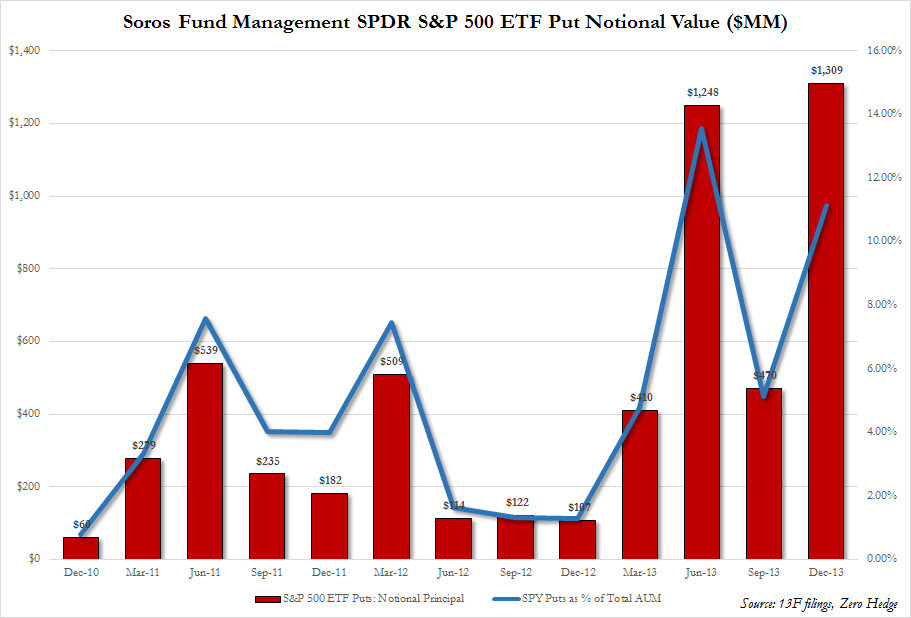

Ayer muchos medios de comunicación se hacían eco de que el magnate George Soros había duplicado su posición bajista mediante puts en el ETF de S&P 500, desde 470 millones de dólares hasta 1.309 millones de dólares en sólo un trimestre a través de su fondo Soros Fund Management. Llegando la posición bajista a representar un 11,13% de toda su cartera.

Como ya he comentado en varias ocasiones, los medios de comunicación tratan de captar la atención de sus lectores con titulares lo más llamativos posibles, llegando voluntaria o involuntariamente a contar la información de forma incompleta o incluso sesgada.

Ya sabéis que particularmente como inversor no hago caso a ningún tipo de noticia, no obstante, sí que hay algunos detalles cuanto menos “curiosos” que creo que deberíais conocer y que no se cuentan tan alegremente por los medios especializados…

El primer detalle que se omite generalmente es que esta noticia se dio a conocer el pasado viernes, y muestra las tenencias de Soros de hace 45 días, no las actuales. Lo que puede o no puede haber hecho con su cobertura desde entonces no se sabe, y puesto que no hay carta a los inversores, no hay forma de saber ni siquiera de forma filtrada cómo el multimillonario está posicionado ahora mismo en el mercado.

El segundo punto que se omite, es que el año pasado en términos reales George Soros todavía tenía más posiciones bajistas de las que supuestamente tiene ahora, un hecho que nadie recuerda ahora, después de que en 2013 el S&P 500 experimentase uno de los mejores años en las últimas décadas.

En la siguiente imagen generada por ZeroHedge con datos de 13F Filings se aprecia, con la línea azul, el porcentaje de posiciones bajistas sobre el S&P 500 que ha tenido Soros sobre el total de su cartera. Hace 45 días, efectivamente era del 11,13% pero en junio del año pasado, la apuesta bajista del Soros era del 13,5%.

En lo que sí que tienen razón los medios es que en términos nominales, la posición bajista actual de 1.309 millones de dólares es la más grande comparada con los 1248 millones del año pasado. Ahora bien, la información no es del todo completa si no decimos que este año gestiona más fondos que el año pasado, y por lo tanto, para hacer una comparativa real, hay que expresar la posición bajista en términos porcentuales sobre el total.

No debemos de dejar que las noticias distorsionen nuestra perspectiva del mercado, ya que en muchos casos puede llevarnos a confusión.

El que no nos engaña es el precio del gráfico, la única fuente de información que necesitamos para establecer nuestras estrategias de inversión.

Descargo de responsabilidad: La información, las opiniones y las ideas expresadas en este documento son solo para fines informativos y educativos y se basan en investigaciones realizadas y presentadas únicamente por el autor. La información presentada representa solo las opiniones del autor y no constituye una descripción completa de ningún servicio de inversión. Además, nada de lo aquí presentado debe interpretarse como asesoramiento de inversión, como un anuncio u oferta de servicios de asesoramiento de inversión, o como una oferta de venta o una solicitud de compra de valores. Los datos presentados en este documento se obtuvieron de varias fuentes de terceros. Si bien se cree que los datos son confiables, no se hace ninguna representación en cuanto a, y no se acepta ninguna responsabilidad, garantía o responsabilidad por la exactitud o integridad de dicha información. Las inversiones internacionales están sujetas a riesgos adicionales, como las fluctuaciones monetarias, la inestabilidad política y el potencial de mercados ilíquidos. El rendimiento pasado no es garantía de resultados futuros. Existe riesgo de pérdida en todas las operaciones. El rendimiento de prueba posterior no representa el rendimiento real y no debe interpretarse como una indicación de dicho rendimiento. Además, los resultados de rendimiento probados tienen ciertas limitaciones inherentes y difieren del rendimiento real porque se logran con el beneficio de la retrospectiva.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!