En este artículo me gustaría tratar un aspecto que, si bien no tiene gran utilidad operativa, sí que es interesante a modo de conocimiento del mercado y cómo las novedades en la industria financiera influyen en él.

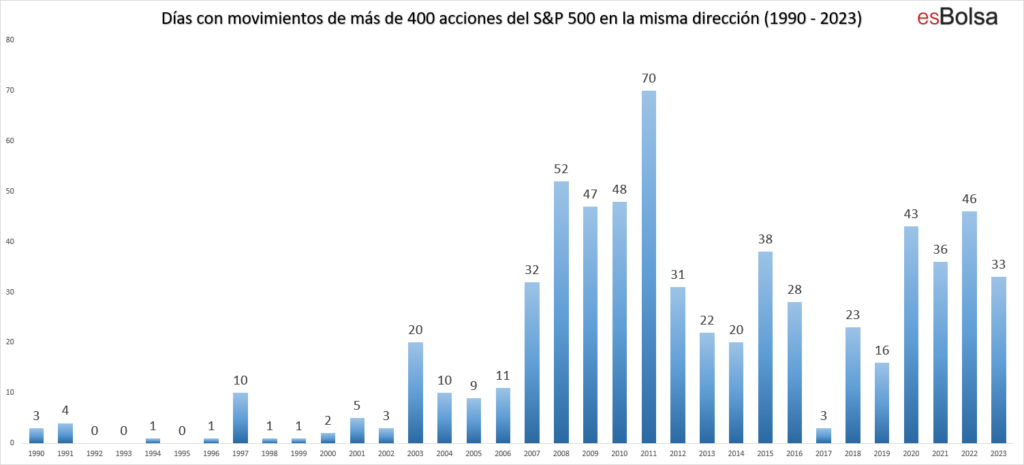

Para ello, he recopilado datos desde el año 1990 del número de jornadas que en cada uno de los años transcurridos desde entonces más de 400 de los 500 componentes del S & P 500 se han movido en la misma dirección.

La siguiente tabla muestra el número de ocasiones en la que esto ha ocurrido desde 1990 en cada uno de los años hasta el cierre del ejercicio 2023.

Lo que me llama la atención de este estudio es que la frecuencia de días en las que más de 400 títulos del S&P 500 se han movido en la misma dirección se ha disparado en los últimos 20 años. La razón de este incremento se resume en tres letras: ETF.

Los ETF han crecido hasta el punto de ser casi omnipresentes en los últimos años. Recordemos que los ETFs son una cesta de productos. En los últimos años estamos viendo que en lugar de comprar o vender acciones individuales a la hora de incrementar o reducir exposición al mercado, los inversores / operadores cada vez están utilizando más ETFs, lo que causa una compra o venta de una cesta conjunta de valores en lugar de un título individual.

Si bien no se puede negar la utilidad que los ETFs ofrecen en su capacidad para añadir rápidamente exposición a una cesta amplia de activos, como con cualquier nuevo desarrollo, siempre hay efectos secundarios, y uno de ellos es el hecho de que el mercado se ha vuelto cada vez más “grupal” y menos individual.

Como decía al principio del artículo este aspecto no tiene una gran utilidad operativa, pero sí que es interesante conocer como con el paso de los años, algunos productos cambian el comportamiento interno de algunos índices de referencia.

Descargo de responsabilidad: La información, las opiniones y las ideas expresadas en este documento son solo para fines informativos y educativos y se basan en investigaciones realizadas y presentadas únicamente por el autor. La información presentada representa solo las opiniones del autor y no constituye una descripción completa de ningún servicio de inversión. Además, nada de lo aquí presentado debe interpretarse como asesoramiento de inversión, como un anuncio u oferta de servicios de asesoramiento de inversión, o como una oferta de venta o una solicitud de compra de valores. Los datos presentados en este documento se obtuvieron de varias fuentes de terceros. Si bien se cree que los datos son confiables, no se hace ninguna representación en cuanto a, y no se acepta ninguna responsabilidad, garantía o responsabilidad por la exactitud o integridad de dicha información. Las inversiones internacionales están sujetas a riesgos adicionales, como las fluctuaciones monetarias, la inestabilidad política y el potencial de mercados ilíquidos. El rendimiento pasado no es garantía de resultados futuros. Existe riesgo de pérdida en todas las operaciones. El rendimiento de prueba posterior no representa el rendimiento real y no debe interpretarse como una indicación de dicho rendimiento. Además, los resultados de rendimiento probados tienen ciertas limitaciones inherentes y difieren del rendimiento real porque se logran con el beneficio de la retrospectiva.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!