Los ciclos seculares alcistas y bajistas es una terminología que había caído en el olvido durante los últimos 15-20 años hasta que en 2013 el mercado norteamericano superase sus máximos históricos. Ahora son términos muy de moda en varios medios estadounidenses.

El término “secular” aplicado a los mercados es una de esas palabras que en mi opinión no está bien definida. El diccionario dice que un ciclo “secular” ocurre solo una vez en la vida. Aplicado a los mercados esto simplemente es que no se produce muy a menudo. Podemos pensar como ciclo secular en los mercados como algo que sucede cada dos décadas.

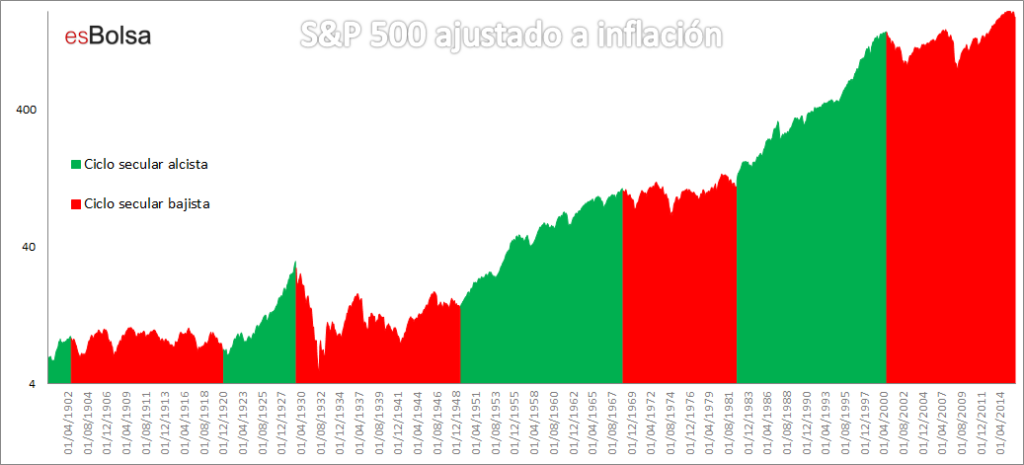

Como una imagen vale más que 1000 palabras, el siguiente gráfico muestra el S&P 500 con sus ciclos seculares alcistas teñidos de verde y los ciclos seculares bajistas teñidos de rojo.

Como se puede observar, los ciclos seculares alcistas y bajistas se van alternando en tiempo. También hay que destacar que lo que se conoce como “ciclos seculares bajistas” son en realidad movimientos consolidativos (laterales) en el índice durante varios años.

Los ciclos seculares alcistas coinciden con las primaveras y otoños de Kondratiev y los ciclos seculares bajistas coinciden con los veranos e inviernos de Kondratiev (los ciclos de Kondratiev son explicados en mi libro “El Código de Wall Street”). Resumiendo podríamos decir que los ciclos seculares alcistas se dan en épocas de equilibrio inflacionista, mientras que los ciclos seculares bajistas se dan en épocas de alta presión inflacionista o deflacionista (como la actual).

Alguna vez me han preguntado por qué a pesar de que los índices norteamericanos han superado máximos históricos en los últimos años no considero que estemos ante un gran ciclo secular alcista. La respuesta la trataremos en detalle hoy, ya que debéis saber que los grandes ciclos alcistas se han iniciado cuando en términos estrictamente financieros el mercado se ha encontrado en niveles baratos. ¿Cómo definir un mercado caro o barato en términos de largo plazo? Esto es lo que veremos a continuación.

La más próxima y eficaz para medir cómo de “caro” o “barato” está el mercado a largo plazo es mediante un indicador poco usado pero extremadamente útil a lo largo de la historia. Es el denominado ratio precio/dividendo.

Es un indicador de largo plazo que expresa los precios de los valores como múltiplos de sus dividendos. En otras palabras, es lo que costaría, en términos de precio del valor, comprar dividendos por valor de un dólar.

El resultado del indicador se puede interpretar fácilmente si tenemos en cuenta que nos muestra los años necesarios para recuperar nuestra inversión en el mercado teniendo exclusivamente en cuenta el retorno por dividendo.

Todo el mundo habla sobre el mercado en términos de barato o caro, pero eso es subjetivo. Sin embargo, este indicador nos ofrece la posibilidad de decidir objetivamente. Los descensos de la proporción P/D hacia el área 14 o 17 se han producido cuando los índices se encuentran en niveles de gangas poco comunes. Por otro lado, un movimiento por encima de 26 ha sido una lectura muy peligrosa, mientras que una cifra superior a 30 ha sido una señal de que los índices están extremadamente caros.

Un poco de historia:

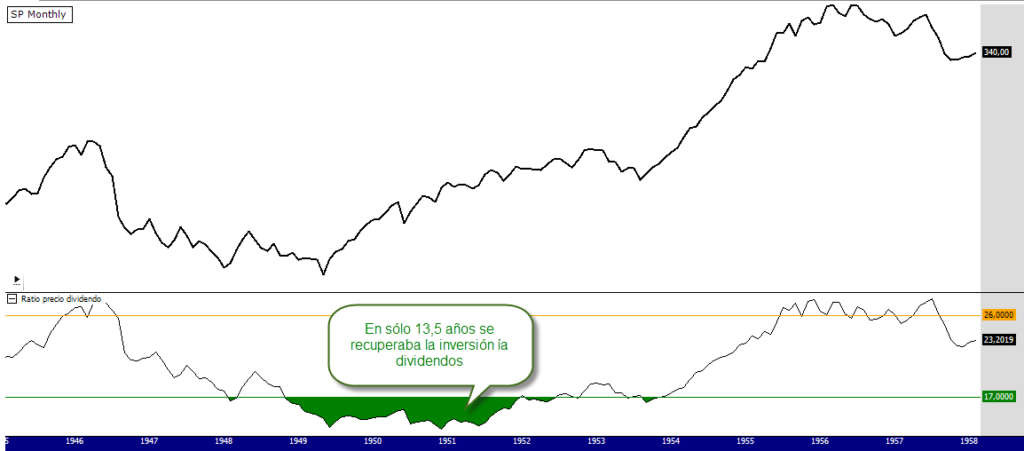

Para ver todo lo que os he dicho más claro, en la imagen superior podéis ver el histórico de este ratio desde 1892 hasta 1982. Estamos ante un gráfico de 90 años que muestra claramente que cuando esta relación se ha movido por debajo del nivel de 17 (hacían falta 17 o menos años para recobrar nuestra inversión vía dividendos), se han iniciado importantes mercados alcistas. Por otro lado, cuando este ratio se ha movido por encima del nivel 30 (hacían falta 30 o más años para recobrar nuestra inversión vía dividendos), las alarmas saltaban y no se tardaba mucho en producirse episodios de crash en los mercados.

Veamos el inicio de un ciclo secular alcista en detalle. Tal y como veremos en la siguiente imagen (zoom de la anterior) a comienzos de los 50 la bolsa tenía valoraciones muy atractivas, todo lo que invirtiésemos entonces, lo devolverían sólo los dividendos en 13 años y medio. Es decir, si invirtiésemos 10000$ de la época, en 13 años y medio tendríamos 20000$ Eso sólo con dividendos, ¡sin contar las revalorizaciones!

No era casualidad que ascendiera como un cohete. Un mercado así es estable, hasta que llega a niveles caros. Este suceso acontece claramente en los 65-75, y la bolsa lo paga.

La actualidad:

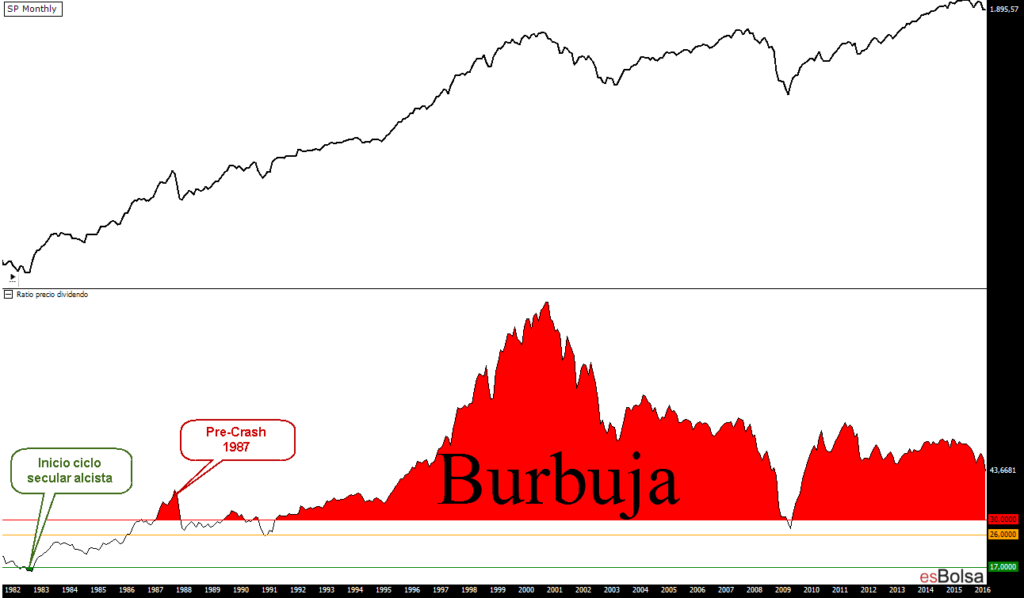

En 1982 la proporción precio/dividendo alcanzó niveles cercanos a los 16 puntos, propiciando así el inicio del mercado secular alcista vivido hasta el año 2000, fecha desde la cual estamos purgando excesos. En medio del camino, el mercado vivió dos sustos también advertidos por este indicador, concretamente en 1987, con el famoso “Black Monday“, y en 1990, coincidiendo con el inicio de la década perdida en Japón.

Ahora mismo os estaréis preguntando por qué a partir de los 90 el mercado subía sin frenos y el P/D también. La respuesta sencilla fue la burbuja tecnológica que posibilitó precios sin sentido durante muchos años, pero hay una razón más: desde los 90, la rentabilidad de los bonos cayó a niveles bajos, lo que generó un interés evidente en la bolsa, debido a que ningún otro producto rentaba lo suficiente, y ahí está la clave, se generó un “ambiente” propicio que finalizó en una burbuja increíble que estalló en el 2000 y que todavía seguimos purgando a día de hoy. Cuando el dinero carece de posibilidades atractivas para revalorizarse (en este caso los bonos como vemos cada vez pagan menos), las valoraciones P/D superiores a 30 pueden darse debido a que el dinero no tiene sitios interesantes dónde rentabilizarse, y debe resignarse con una bolsa históricamente cara.

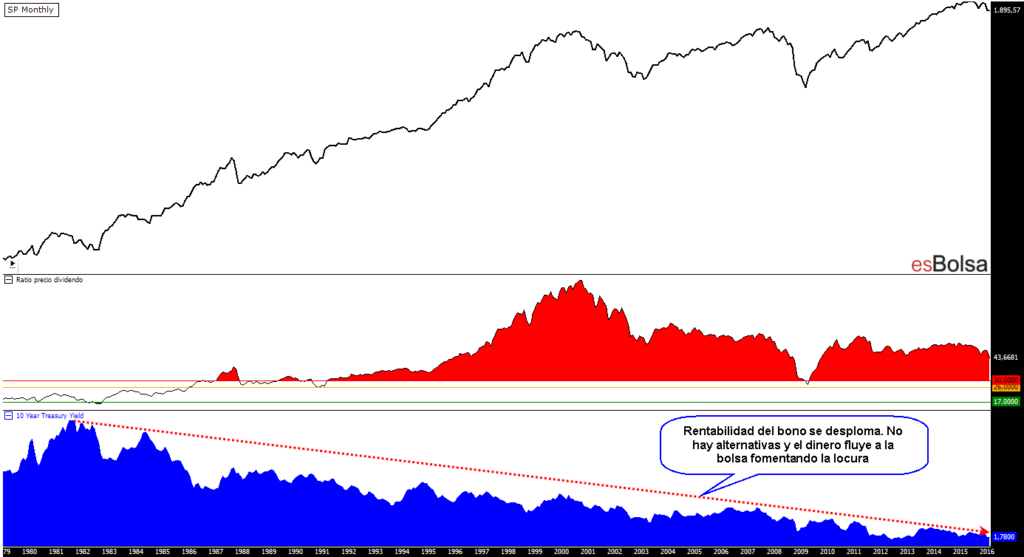

Como muestra la imagen de arriba, la caída en la rentabilidad del bono (área azul) propicia que el dinero se quede en la bolsa, pese a las desorbitadas lecturas que nos ofrece el ratio P/D. En el año 2000 el mercado estaba sobrevalorado en niveles nunca vistos, superando levemente la increíble cifra de los 90 puntos, un resultado tres veces superior a las lecturas que se consideran extremas históricamente.

Actualmente seguimos en niveles muy altos, y por ello el mercado es muy frágil a cualquier subida en la rentabilidad del bono (por suerte para las bolsas los bonos se mantienen en niveles históricamente bajos). Es una situación de alerta constante, dentro del difícil mercado al que nos enfrentamos. Tal y como explico en mi libro, estamos en pleno invierno de Kondrátiev, un ambiente muy hostil para la economía y del que sólo sobrevivirán los más fuertes.

Antes de que vengan tiempos más favorables con el inicio de la primavera de Kondrátiev (nuevo ciclo secular alcista), tendremos que ver un descenso en la proporción precio/dividendo. Ésta seguramente llegará de la mano de otro crash en los mercados, cuya fecha de inicio todavía es difícil de predecir, pero que de momento no parece cercana.

En resumen, debemos de estar muy pendientes de los bonos porque si sube la rentabilidad de los mismos y el mercado sigue históricamente caro como ahora, las consecuencias serán negativas para la renta variable. Para iniciar un tramo de gloria en la renta variable como el de los años 50 y 80, necesitaremos que este indicador vuelva a lecturas más atractivas, en ese momento, un mercado barato marcará el inicio de una nueva era de gloria durante varios lustros en los parqués.

Recuerda que puedes aprender todos los detalles de mi metodología de inversión en el curso on-line para inversores de esBolsa.com. Con la matrícula del curso dispondrás de varios meses (desde dos meses hasta un año dependiendo de la modalidad contratada) de acceso gratuito completo a todas las herramientas de esBolsa.

Curso de bolsa online con Ricardo González