Con una situación en los mercados que tenemos bastante definida con una tendencia alcista que sigue predominando claramente en los principales mercados, vamos a aprovechar para revisar situaciones históricas de los mercados que nos ayuden a ampliar nuestros conocimientos sobre los mismos.

En la jornada de hoy nos detendremos en estudiar cómo el mundo y su economía va cambiando y evolucionando, lo que tiene una lógica influencia sobre el comportamiento de las bolsas de valores.

Antes de 1950, la agricultura era una parte importante de la economía de Estados Unidos (y del resto del mundo) por lo que desde 1.901 hasta 1.950, agosto fue el mejor mes para las bolsas del año (que en aquellos años tenían una alta ponderación de valores agrícolas y ganaderos). En concreto el mes de agosto entre los años 1901 y 1950 cerró con alzas en 36 de las 49 ocasiones (el mercado estuvo cerrado en agosto de 1914 debido a la Primera Guerra Mundial) experimentando un aumento medio del 2,3%. Julio era el segundo mejor mes del año para los mercados con alzas en 31 de los 50 meses de julio vividos en la primera mitad del siglo XX acumulando una ganancia promedio del 1,7%. Junio era el cuarto mejor mes del año con un promedio de 1% ganancia.

¿Por qué sucedió esto? La clave está en una sola palabra: la cosecha. En los meses de verano los cultivos se trasladan al mercado y es en esas fechas cuando se vendía y el efectivo comenzaba a moverse, lo que beneficiaba a la economía que recordemos tenía una alta dependencia en aquellos años de la agricultura.

Desde 1950 en adelante la situación cambió. El peso que la agricultura tenía en los mercados y en la economía comenzó a disminuir después de la Segunda Guerra Mundial. A medida que avanzaba la industrialización surgió una creciente clase media que abandonaba el trabajo en los campos y la vida en los suburbios para trabajar en industrias emergentes que les llevarían a ganar mayores salarios ofreciendo la posibilidad de habitar nuevas casas con todas las comodidades modernas que todos damos por sentadas hoy en día.

La agricultura se hizo más eficiente y esto también hizo que cada vez menos gente trabajase en los campos. De repente y casi sin darse cuenta el verano había pasado de ser una época dura con los trabajos de cosecha de los cultivos a ser una época de vacaciones y de relax. A medida que la economía evolucionó y la vida de las personas fue cambiando, el mercado también evolucionó.

Con estos cambios, agosto pasó de ser el mejor mes del año a ser el tercer peor mes desde 1950 hasta el pasado ejercicio 2020 (el último completo). Junio pasó de ser el cuarto mejor mes del año a ser el cuarto peor mes (solo superado por febrero, agosto y septiembre).

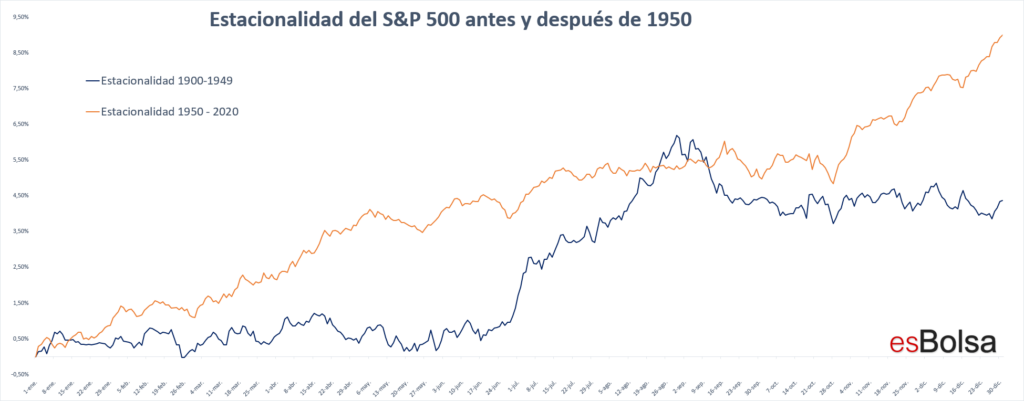

Este cambio se refleja claramente en el siguiente gráfico en el que se representa el comportamiento medio del mercado en el transcurso de un año antes de 1950 (línea azul) y después de 1950 (línea naranja).

Antes de 1950 el mercado tendía a comportarse mucho mejor en verano, cuando se vendía la cosecha y el efectivo circulaba por la economía. En cambio, a partir de 1950 los meses de verano pasaron a convertirse en épocas vacacionales donde la baja actividad económica hizo que los mercados trasladasen sus mejores fechas a los meses con mayor actividad situados entre octubre y abril.

Este cambio en los hábitos del mercado a partir de los años 50 es la razón por la que cuando hablamos de patrones estacionales solemos iniciar el estudio en el año 1950, ya que desde ese momento hasta la actualidad los patrones económicos son mucho más similares que antes de 1950.

Descargo de responsabilidad: La información, las opiniones y las ideas expresadas en este documento son solo para fines informativos y educativos y se basan en investigaciones realizadas y presentadas únicamente por el autor. La información presentada representa solo las opiniones del autor y no constituye una descripción completa de ningún servicio de inversión. Además, nada de lo aquí presentado debe interpretarse como asesoramiento de inversión, como un anuncio u oferta de servicios de asesoramiento de inversión, o como una oferta de venta o una solicitud de compra de valores. Los datos presentados en este documento se obtuvieron de varias fuentes de terceros. Si bien se cree que los datos son confiables, no se hace ninguna representación en cuanto a, y no se acepta ninguna responsabilidad, garantía o responsabilidad por la exactitud o integridad de dicha información. Las inversiones internacionales están sujetas a riesgos adicionales, como las fluctuaciones monetarias, la inestabilidad política y el potencial de mercados ilíquidos. El rendimiento pasado no es garantía de resultados futuros. Existe riesgo de pérdida en todas las operaciones. El rendimiento de prueba posterior no representa el rendimiento real y no debe interpretarse como una indicación de dicho rendimiento. Además, los resultados de rendimiento probados tienen ciertas limitaciones inherentes y difieren del rendimiento real porque se logran con el beneficio de la retrospectiva.

Toda mi metodología de inversión viene explicada en detalle en mi libro “El código de Wall Street”. Con la compra del libro dispondrás de tres meses de acceso gratuito completo a todas las herramientas de esBolsa.

“El Código de Wall Street”.

El libro de Ricardo González

¡No te quedes sin él, pide tu ejemplar aquí!